【专题】鸡蛋:2024年回顾及2025年展望

- 国际

- 2024-12-17 19:24:07

- 310

来源:紫金天风期货研究所

【20241217】【鸡蛋专题】2024年回顾及2025年展望

观点小结

从2024年与前三年的饲料成本,存栏以及价格的比值来看,2024年的鸡蛋现货价格相对合理。2024年鸡蛋期货从5月开始进入持续的基差修复,其原因主要是市场基于蛋鸡存栏以及补栏数据对新增产能预期过度以及忽略低价带来的需求增量。从今年的行情来看,在鸡蛋期现价格背离的情况下,更多要去遵从现货逻辑,因期货最终要回归现货。

展望2025年行情,从鸡苗补栏量来看,2025年上半年新开产蛋鸡呈现逐步增加的趋势,并且处在相对高水平,但2025年上半年是需求淡季,因此现货价格或将难以乐观,期货端可考虑高位布局空单。从鸡苗排单量来看,2025年3月以来新祖源的鸡苗补栏量将是历史高位水平,三季度新增产能将进一步增加,但三季度是需求旺季,因此四季度鸡蛋现货价格将不容乐观,但下半年鸡蛋价格受到明年上半年淘鸡节奏以及补栏情绪的影响变动较大,期货端暂且观望。

1 2024年鸡蛋行情回顾及分析

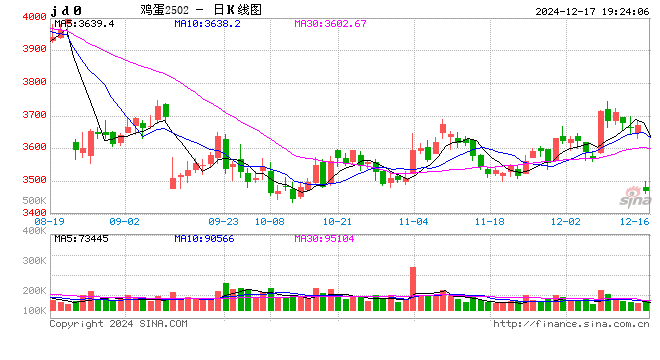

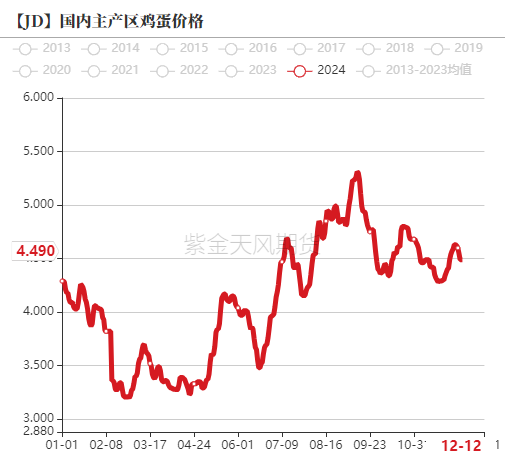

2024年1-2月现货价格延续了2023年四季度供应产能过剩的逻辑,加上生猪现货价格持续下跌,终端需求不及预期。2024年1-2月现货价格呈现持续下跌的趋势,2月底全国鸡蛋主产区均价跌至3.2元/斤,进入3月随着元宵节后,务工返城学生返校,团餐以及餐饮端备货,现货价格短暂反弹后,3月中旬再度下跌,到4月底,现货价格呈现底部窄幅震荡。进入5月鸡蛋现货价格伴随生猪价格的突然上涨,进入快速反弹模式,5月下旬突破4元关口后并再度下跌,至6月下旬跌至3.5元关口。期货方面:上半年期货合约除了跟随现货价格在3月上旬短暂回调后,整体呈现持续下跌趋势,一方面是去年四季度对2024年上半年预期略有偏高,二是上半年蛋鸡存栏量呈现持续上涨趋势,市场预期今年产能较为充裕,因此3月中旬之后现货价格虽然底部震荡,但期货盘面持续下跌,后期由于基差回归的驱动,2404合、2405以及2406合约都是在交割月反弹。

6月下旬现货价格开始触底反弹,在7月中下旬短暂回调后,现货价格再度反弹至9月中旬,并突破5元/斤,随后震荡回调,月底跌破4.5元/斤关口,从蛋鸡存栏数据来看,今年以来蛋鸡存栏量整体呈现增加趋势,从鸡苗补栏数据来看,2023年下半年以及2024年上半年都是高水平补栏,因此今年三季度以来蛋鸡产能逐步增加,但前三季度现货价格走势与2019年价格同期走势较为接近,市场呈现供需偏紧的节奏,从目前的行情走势分析,一方面是因为三季度蔬菜价格上涨到历史同期最高,替代需求增加,其次是蛋鸡生产性能下降,因此市场预期的供给端过剩并没有达到预期,这也是为什么三季度期现走势分歧,三季度合约大部分时间表现高贴水。2407合约价格一直到7月才逐步跟随现货大幅走高,2408合约因是需求旺季合约,期现走势相对一致,但2409合约因最后交割在中秋节之后,加上市场预期供应逐步增加,节后价格回调幅度较大,因此2409合约5月以来整体在4000附近震荡,只有到最后交割日才大幅反弹。

因市场对四季度预期价格较为悲观,中下游及终端在国庆节之后备货意愿谨慎,因此国庆之后节后中下游库存偏低,在补货需求下现货价格再度反弹,但10月下旬随着蔬菜以及生猪价格持续回落,现货价格开始回调,但11月下旬虽然存栏量还在高位,但随着中下游食品企业备货以及淘鸡节奏加快,养殖端以及贸易商挺价情绪增加,现货价格再度反弹,但高点并未突破前高。期货方面,四季度期货合约都是在8月20日开始反弹,一方面是鸡蛋对蔬菜替代需求预期增强,二是期现价差驱动,但四季度期货合约大部分时间依然是贴水状态,此外2501合约也是在8月20日反弹,但基于最后交割在春节后以及产能逐步增加,因此上涨幅度低于四季度合约,盘面高度贴水。

2024年供需数据呈现高存栏、高补栏,价格利润却超预期的一年,也是产能预期偏差持续修复的一年,二季度、三季度的现货价格上涨虽然受生猪及蔬菜价格上涨的影响,需求端对蔬菜有些替代,但存栏量以及鸡苗补栏数据可能存在的偏差以及玉米价格持续下跌,对养殖利润增加下蛋鸡产能增加预期过高,是期现走势分歧的主要因素。

图1:2024年鸡蛋现货价格趋势图(元/斤)

2 从饲料成本,

存栏量以及替代需求分析价格趋势

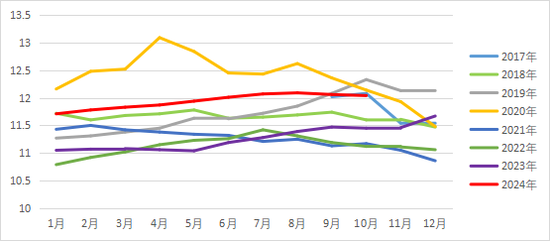

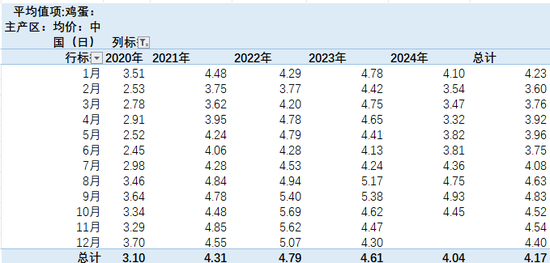

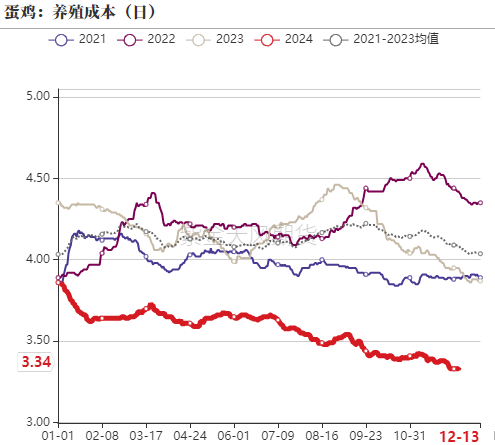

从蛋鸡存栏量,饲料成本以及价格年度横向比较,2024年在产蛋鸡平均存栏11.94亿只,较2021-2023年蛋鸡年度平均存栏为11.22亿只增加6.4%,2024年主产区鸡蛋现货平均价格为4.12元/斤,综合养殖成本平均约3.5元/斤, 分别较2021-2023年的均值4.7元/斤、4.1元/斤减少12.3%、14.6%。2024年的鸡蛋价格下降幅度是超过供给端的增加量,从价格走势的预期来看,今年的供给端并不过剩,因此鸡蛋今年整体供需仍在相对的平衡中,也就是说今年的鸡蛋的终端需求是有所增加,但需求端这方面的增量并没有相对可靠的数据支撑,因此供给与价格相关关系,只能在一定意义的参考,但从往年的价格比对来看,今年鸡蛋价格并不算高,而由于市场着重于看供给端增量对价格的影响,导致远月期货价格持续呈现贴水结构。

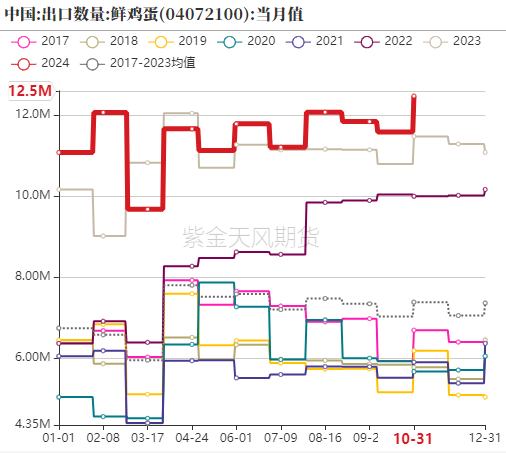

从盈利水平来看,2021年-2023年蛋鸡年度养殖平均盈利在0.2-0.5元/斤,而今年由于养殖成本下降,养殖端依然保持着高盈利,每斤鸡蛋盈利0.6元/斤,蛋鸡行业持续保持的着高盈利,一是这三年饲料原料价格较高,饲料成本较高,养殖端补栏比较谨慎,其次是新冠疫情,国内祖代鸡苗进口受阻,鸡源的数量以及质量都受到影响,供给端的增量并未达到预期。此外2024年1-10月鸡蛋共计出口11.55万吨,较2020年、2021年、2022年及2023年同期增加89%、104%、33%及5.4%,预期2024年全年鸡蛋出口14万吨,约占全年鸡蛋产量5%,国内鲜鸡蛋的出口基本在香港、澳门两地,从出口的数量来看,今年鸡蛋的消费需求是呈现增加的趋势,因此鸡蛋价格下降,市场供需双增是符合市场的行情。

图2:蛋鸡月度存栏量(亿只)

3 2025年行情展望

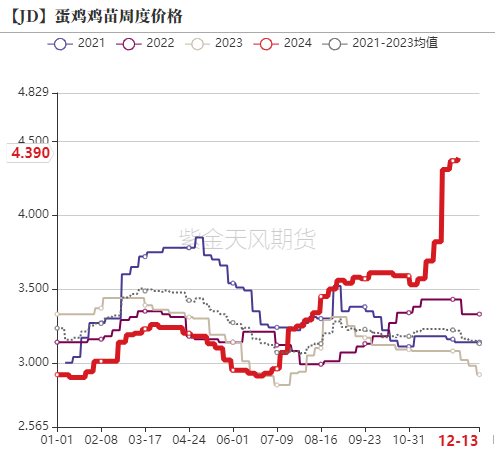

展望2025年。2024年下半年以来,鸡苗价格呈现持续上涨趋势,一方面是市场鸡苗较为紧缺,另一方面在养殖利润丰厚的情况下,市场补栏信心较强,目前鸡苗排单量已经到明年3月。从鸡苗销售数据来看,卓创以及钢联数据的2024年下半年月度鸡苗销量仅次于2019年,此外上半年也维持高水平补栏,但上市公司晓明股份的月度鸡苗销量,上半年补栏水平较低,但8月之后的鸡苗销量同比增加15%以上。从市场信息来看,新一代祖源的鸡苗最快到明年3月,因此蛋鸡存栏从明年上半年开始逐步增加,下半年供给量将加速。此外从蛋鸡设备销售情况以及产业扩张角度来看,2025年鸡苗补栏量水平较高。

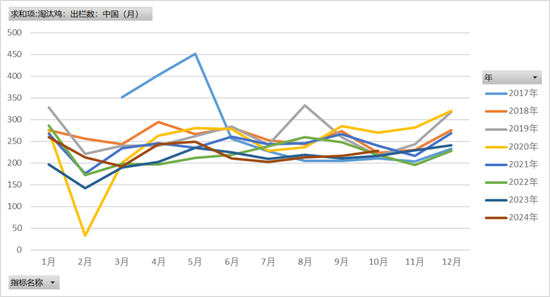

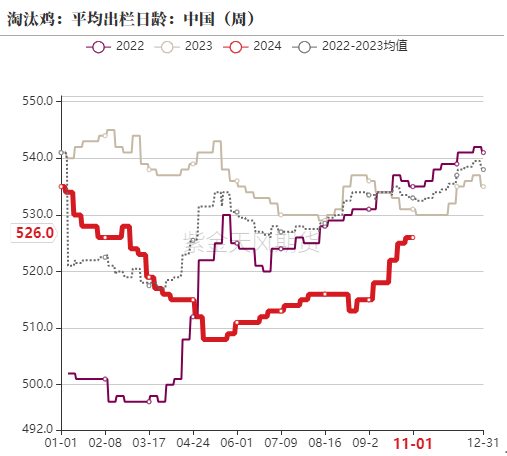

从淘鸡节奏来看,8月以来淘鸡节奏加快,11月以来开始加速,这主要是市场对明年高补栏可能产能过剩的担忧,加上可淘老鸡较多,因此淘鸡量环比持续增加,但淘鸡日龄也跟随上涨,说明市场淘栏节奏并不快,加上近期节后合约上涨幅度较大,春节的淘鸡节奏可能并不及预期。

从饲料原料供需趋势来看,玉米及豆粕的现货价格或将见底,明年价格大概率重心上移,因此蛋鸡养殖成本预期2025年整体上移。

整体来看:上半年供给端呈现逐步增量,而需求端处在需求淡季,因此上半年鸡蛋价格或将冲高回落,2025年上半年的期货合约压力点或将在3600左右,至于下半年的期货合约需要关注2025年上半年补栏以及淘鸡节奏。

图6:商品代鸡苗月度销量(万羽)

发表评论